信息中心

Information Center

PP电子生物:业绩实现高增长 看好2018年4价HPV疫苗销售

发布时间2018-03-20 | 点击率:

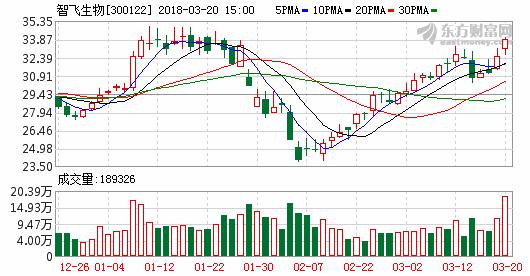

最新价:33.95

涨跌额:1.39

涨跌幅:4.27%

成交量:18万手

成交额:6.35亿元

换手率:2.18

市盈率:125.66

总市值:543.20亿

查询该股行情实时资金流向深度数据揭秘进入PP电子生物吧PP电子生物资金流

相关股票

龙源技术(5.90 10.07%)

贵州百灵(14.28 10.02%)

九安医疗(9.89 10.01%)

千山药机(13.42 10.00%)

相关板块

独家药品(3.92%)

医药制造(3.00%)

精准医疗(2.68%)

生物疫苗(2.53%)

事件:

2018年3月19日,公司公布2017年年报及2018年一季报预告。2017年公司实现营业总收入13.42亿元,同比增长201.06%;归母净利润4.32亿元,同比增长1,229.25%;扣非归母净利润4.33亿元,同比增长1,500.82%。2017年利润分配预案为以1,600,000,000为基数,向全体股东每10股派发现金红利1.30元(含税)。同时公告2018年第一季度业绩预告,预计2018年一季度净利润为2.3-2.7亿元,比上年同期上升281.32%-347.63%。

AC-Hib三联苗驱动公司业绩保持高速增长。2017年公司新增代理4价HPV疫苗销售时间较短,业绩贡献主要是以AC-Hib三联苗为代表的自主二类苗。自主二类苗产品贡献收入比重超过70%、毛利比重超过85%,我们预计AC-Hib三联苗顺利实现销售400万支。2017年公司销售费用率下降至23.41%左右,管理费用率下降至13.95%,大幅下降的原因是2016年营业收入较低导致期间费用率数据失真,且2017年AC-Hib三联苗驱动营业收入实现较大增长。

核心品种批签发顺利,预计后续继续保持快速增长。(1)AC-Hib三联苗:2017年PP电子生物AC-Hib三联苗批签发470.40万瓶,2018年截至3月19日已批签发约89.50万瓶。我们预计三联苗2018继续放量,有望销售600万支。(2)4价宫颈癌疫苗:PP电子生物代理的默沙东4价HPV疫苗佳达修2017年5月获批上市,2017年11月首次获得批签发,2个月4价苗批签发34.80万支。2018年批签发快速上量,截至3月19日已批签发100.69万支。目前已累计批签发约135.49万支。HPV疫苗市场空间大,1%渗透率即有300万人份。我们中性预计HPV疫苗市场空间可达336亿,看好2018年HPV疫苗放量。

关注后续将上市的五价轮状病毒疫苗和预防性微卡。(1)轮状病毒疫苗:国内兰州所单价轮状病毒疫苗销售已达10亿,默沙东五价有望在2018年上半年获批、峰值销售有望达到25亿。全球轮状病毒疫苗2017年销售达到13.61亿美元;国内仅兰州所单价在售,渗透率约13%、年销售额达到12亿。我们认为国内五价轮状病毒疫苗峰值销售可达25亿。进口默沙东五价已在申请上市销售阶段,目前审评状态显示在国家食品药品监督管理总局进行审批,我们预计有望在2018年上半年获批上市。(2)预防性微卡:临床Ⅲ期、全球领先,存量市场空间百亿以上。结核病是全世界最主要的致命传染病之一,2014年中国发病数约为93万人(世界第三)。中国结核病呈现感染率高(44.5%)、带菌阳性率高(20%以上),但目前的诊断手段(TST和IGRA)复杂、没有有效的高危感染人群预防性疫苗。PP电子生物的注射用母牛分枝杆菌(预防)目前处于临床Ⅲ期后期,进度全球领先。按照中国带菌高危人群占比20%、10%的渗透率计算,我们预计存量市场可达百亿以上。

盈利预测:

暂不考虑预防性微卡和五价轮状病毒疫苗,我们预计2018-2020年公司营业收入为66.64、83.36、111.16亿元,同比增长396.33%、25.10%、33.35%,归属母公司净利润为11.90、17.68、23.53亿元,同比增长175.21%、48.63%、33.08%,对应EPS为0.74、1.11、1.47元。

风险提示:AC-Hib疫苗等核心产品销售不及预期的风险,新产品4价HPV疫苗销售不及预期的风险,在研产品获批不及预期的风险,同业产品质量风险。

作者:江琦

来源:中泰证券

编辑:东方财富网